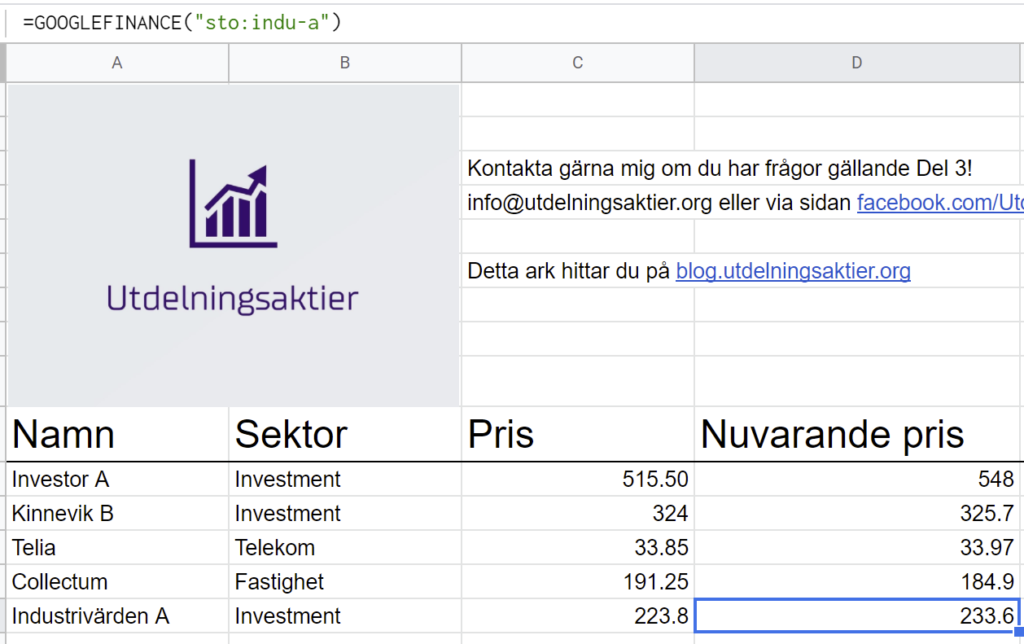

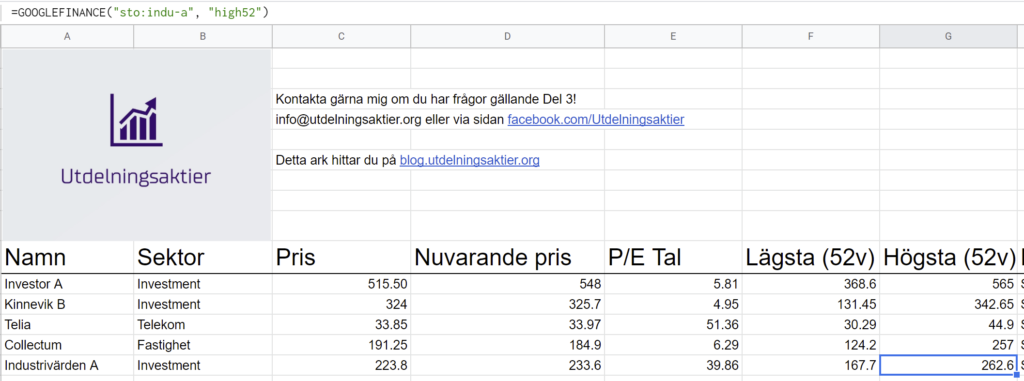

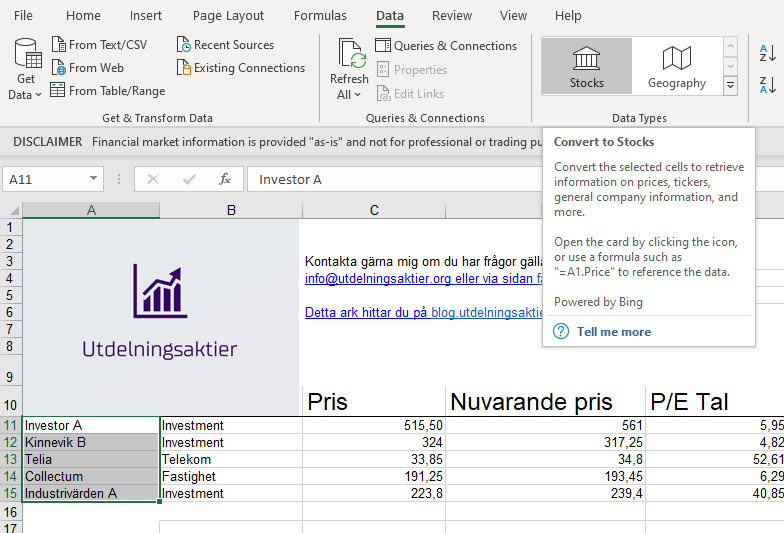

Lite smått och gått har ju hänt sen förra blogginlägget. Jag fokuserade på att göra en guide till hur man hämtar externa kurser i EXCEL/Sheets men här kommer en uppdatering.

- HiQ har blivit uppköpta av Triton (genom dotterbolag) och uppköpsbud har skickats. Triton äger ca 89% av aktien och resterande kommer tvångssäljas så fort de når 90% och sedan kommer de starta processen att avnotera HiQ International från börsen. Vilket innebär att inköpskursen på aktien som jag köpte till, 35.9 kr, är uppad till budet, 70 kr. 🚀🤑🎉. Jag sålde alla utom 2, i förhoppning att tjäna mer. Fick berättat för mig att det var ”helt i linje med din karaktär”.

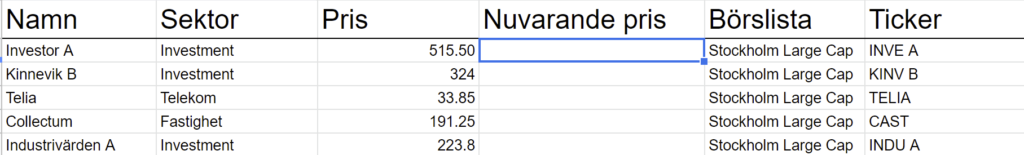

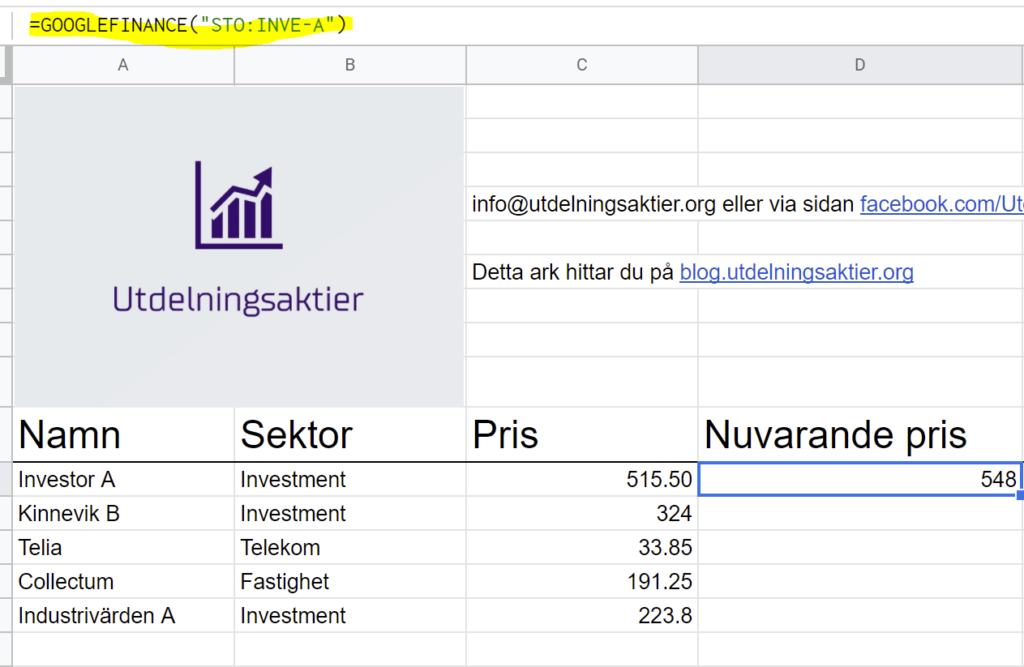

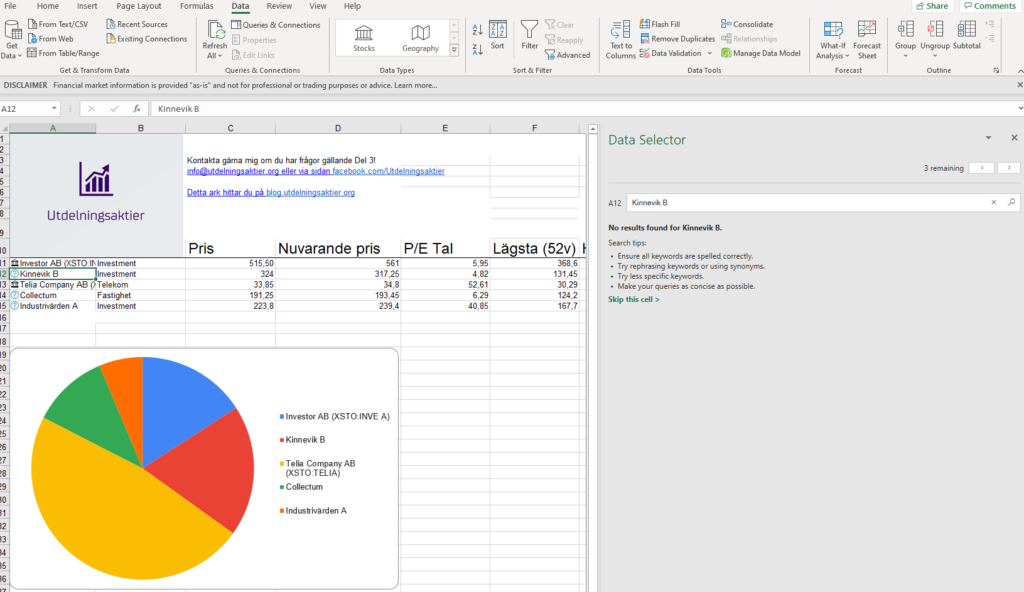

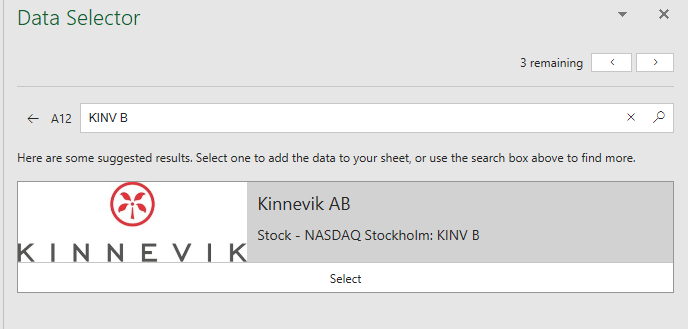

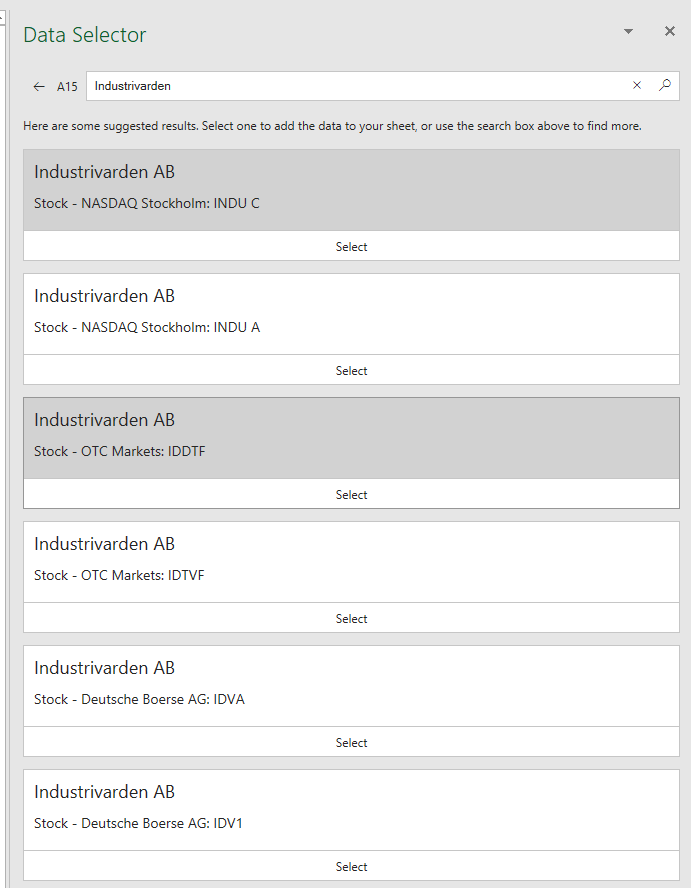

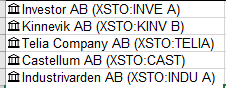

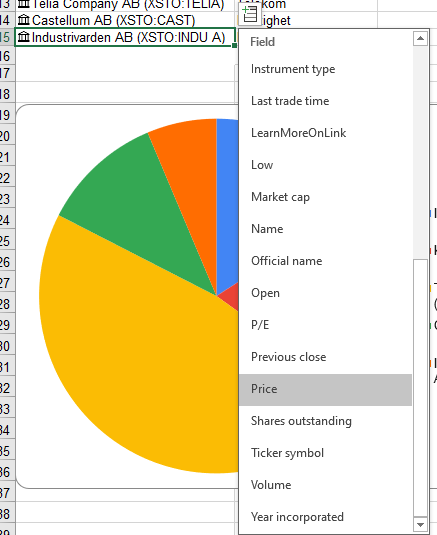

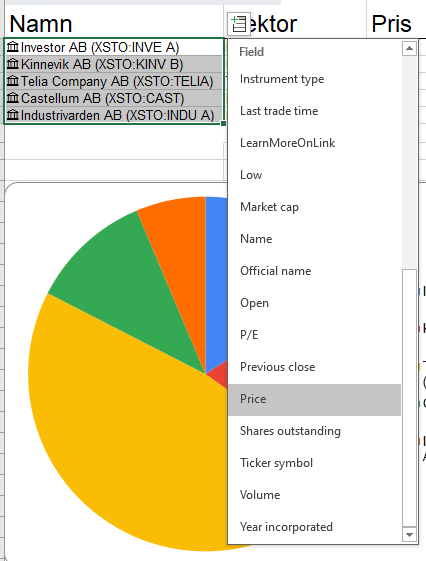

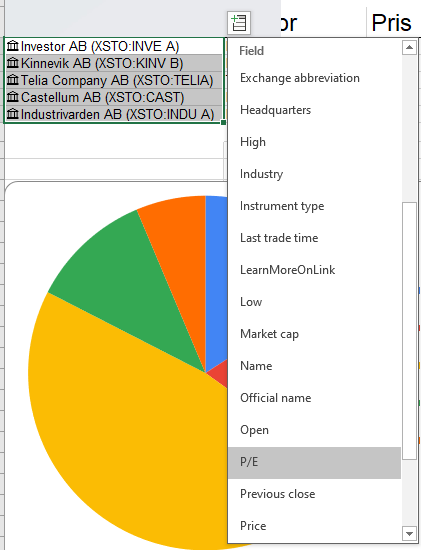

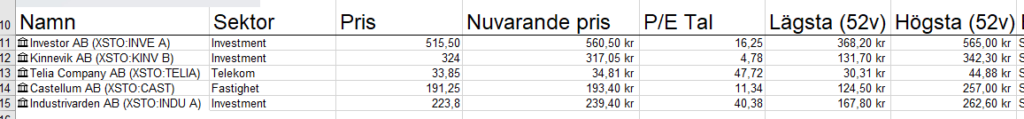

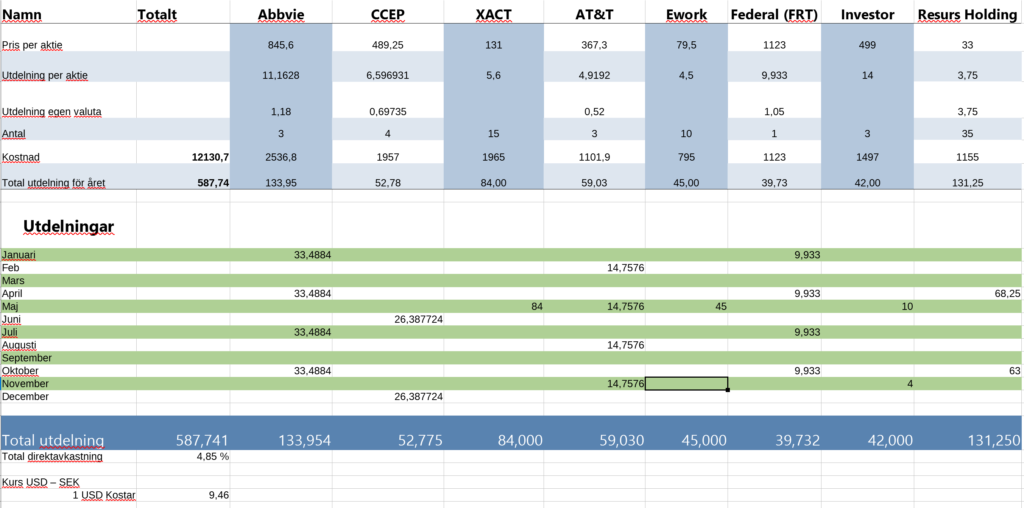

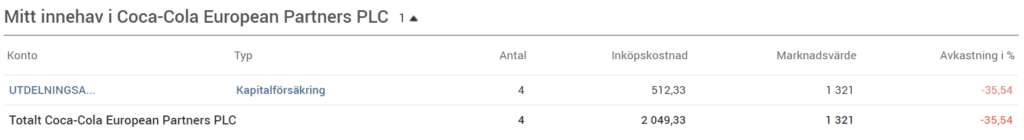

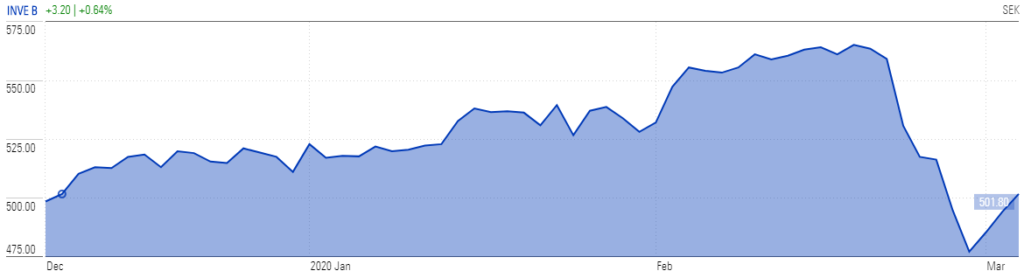

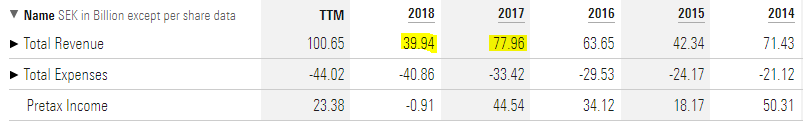

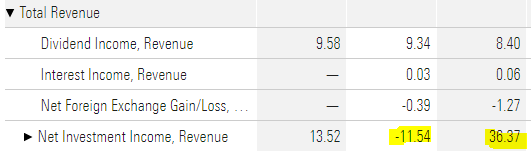

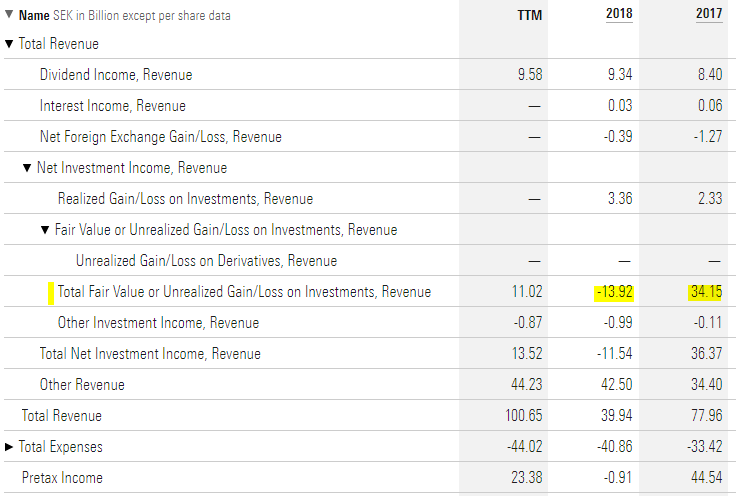

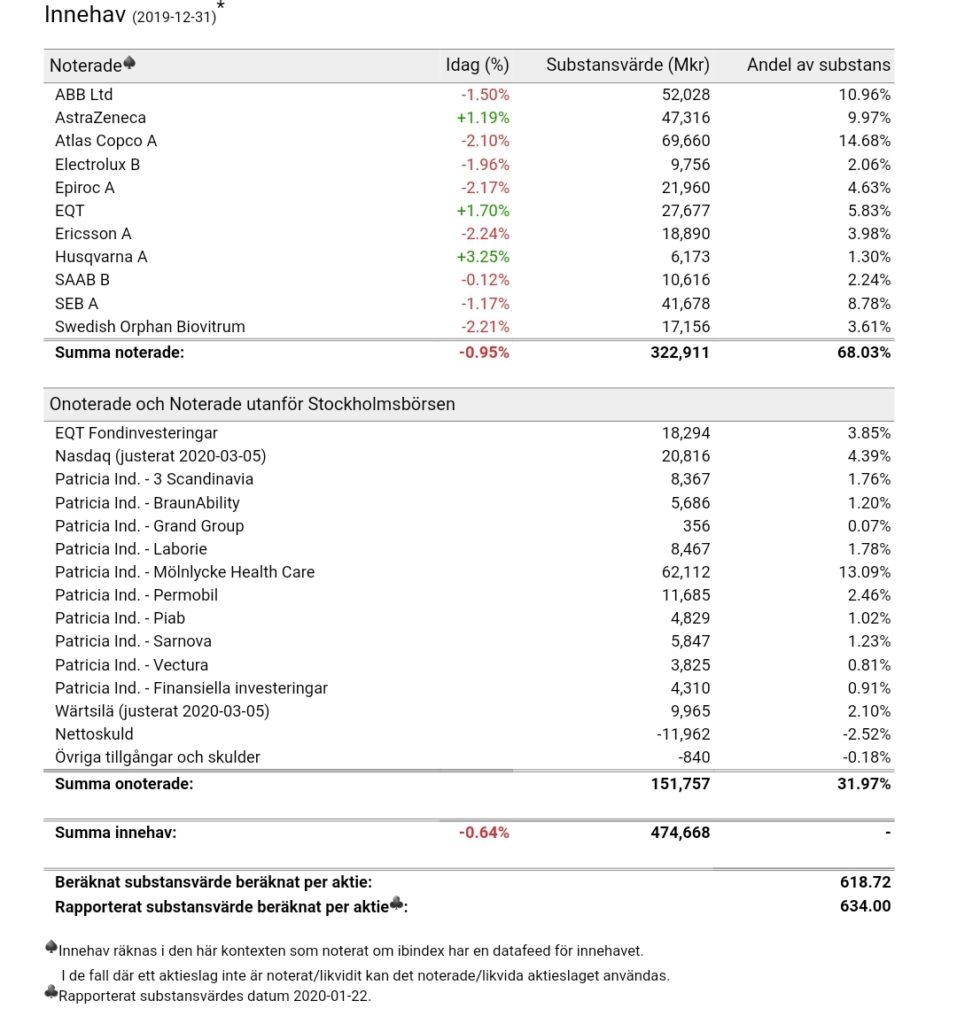

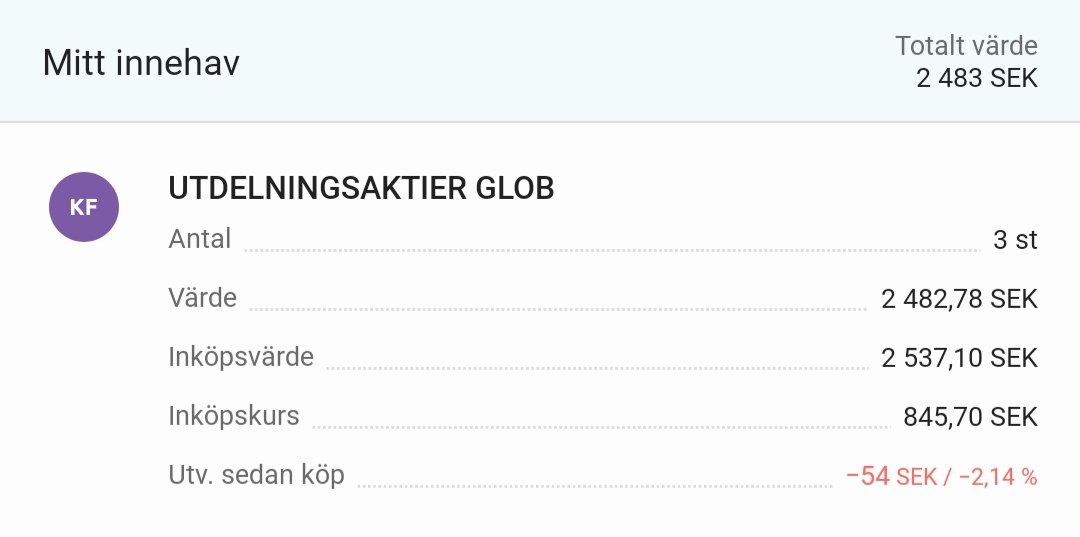

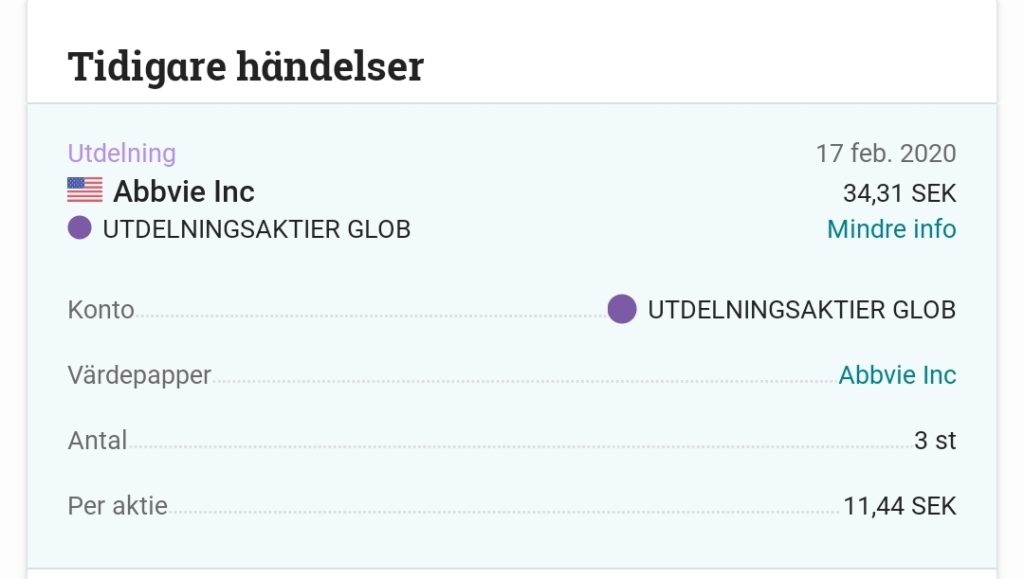

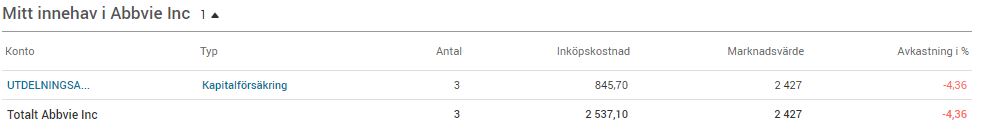

- Jag har börjat fokusera mer defensivt efter att ha köpt mina största innehav från nord amerikanska marknaden (AbbVie, CCEP, AT&T, Federal) och dom har ju underpresterat för att säga det snällt. Därför har jag valt en strategi där investmentbolag kommer bli grunden.

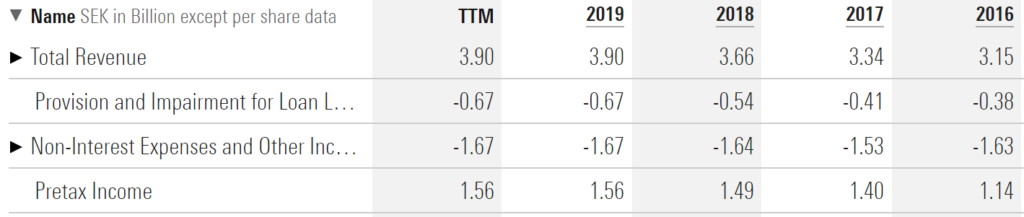

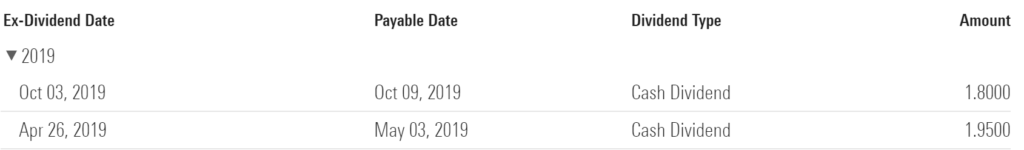

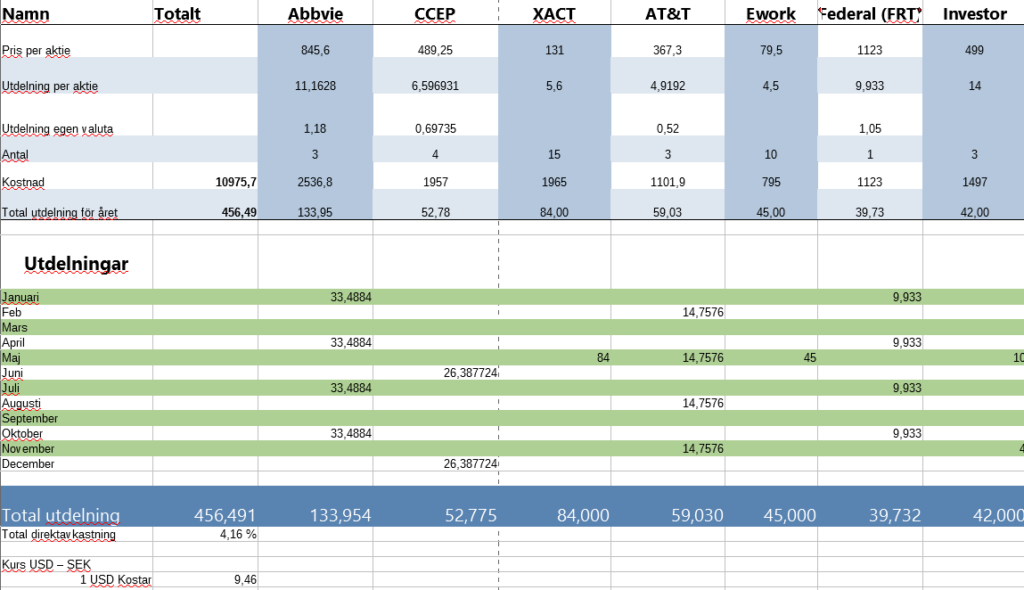

Jag hoppades på att, till hösten, kunna uppdatera utdelningarna i mitt excel ark eftersom dom i dagsläget alla pekar på 2019 års siffor. Som vi alla vet är det något ostabilt. Vissa bolag har sagt att dom ska dela ut, vissa har helt slopat det och vissa håller inne det till nästa år. De sistnämnda där hoppas vi på att kunna trycka ut dubbla nästa år för att inte få statens stora giriga arm in i plånboken med vite.

Att be om hjälp, att få hjälp och sen använda pengarna på ett sätt som passar dom själva bäst är för mig okej. Jag förstår det politiska spelet där många skriker ”delar ut till de redan välbärgade aktieägare” är tröttsamt. Det är trött retorik som inte leder någonstans alls. Istället kanske man ska sätta lite regler på pengar som kastas ut från staten och inte komma i efterhand? Jaja detta är inte en politisk blogg, men jag ville adressera detta ändå. Jag menar, pengar som går in i ett bolag och delas ut till mig, går ju in i nästa bolag? Då tjänar ju en annan aktieägare (personen som säljer aktien till mig) får plötsligt pengar. Börsen mår bra, courtage går in, skatt betalas och staten får pengar. 🤷♂️

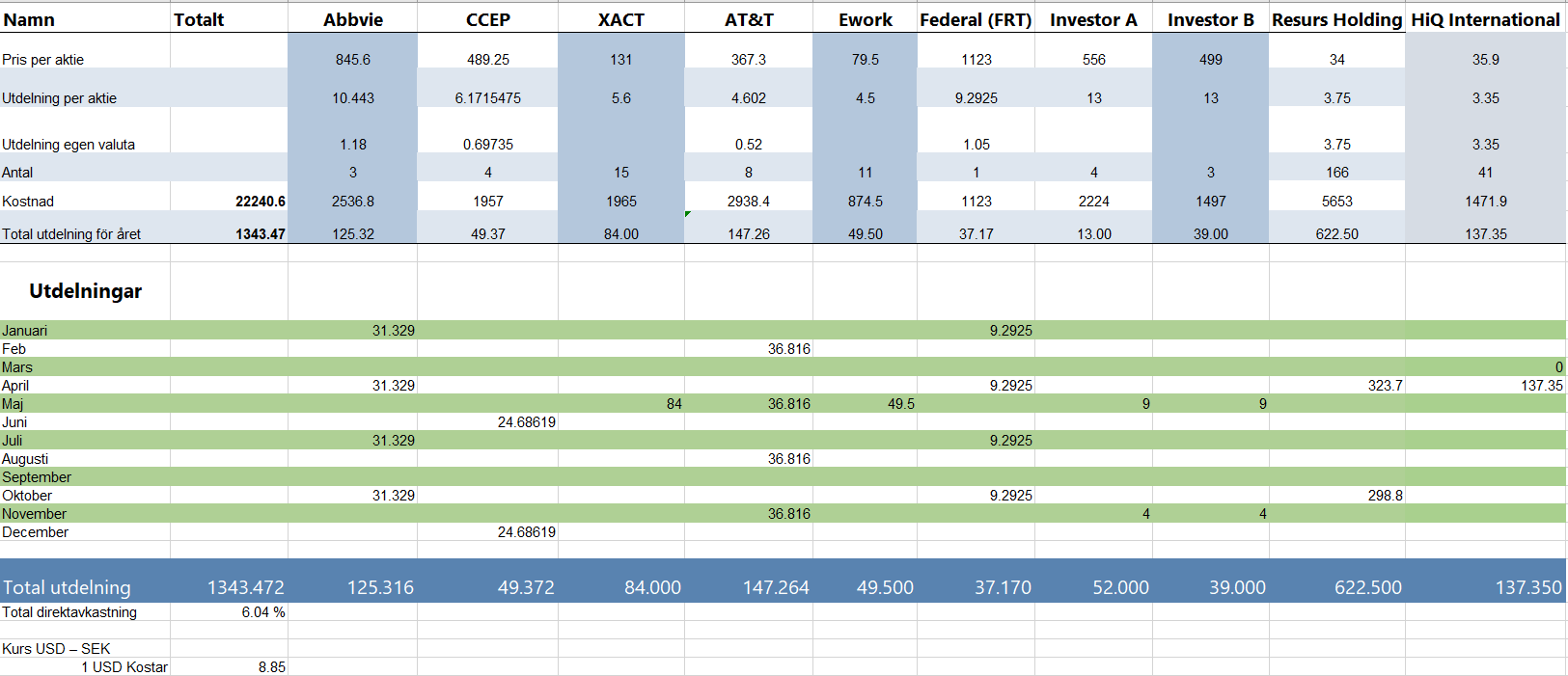

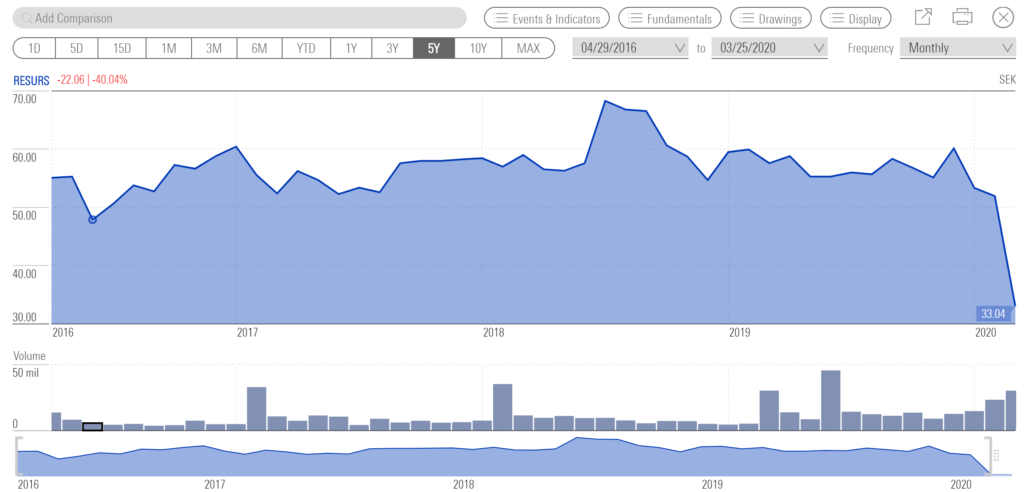

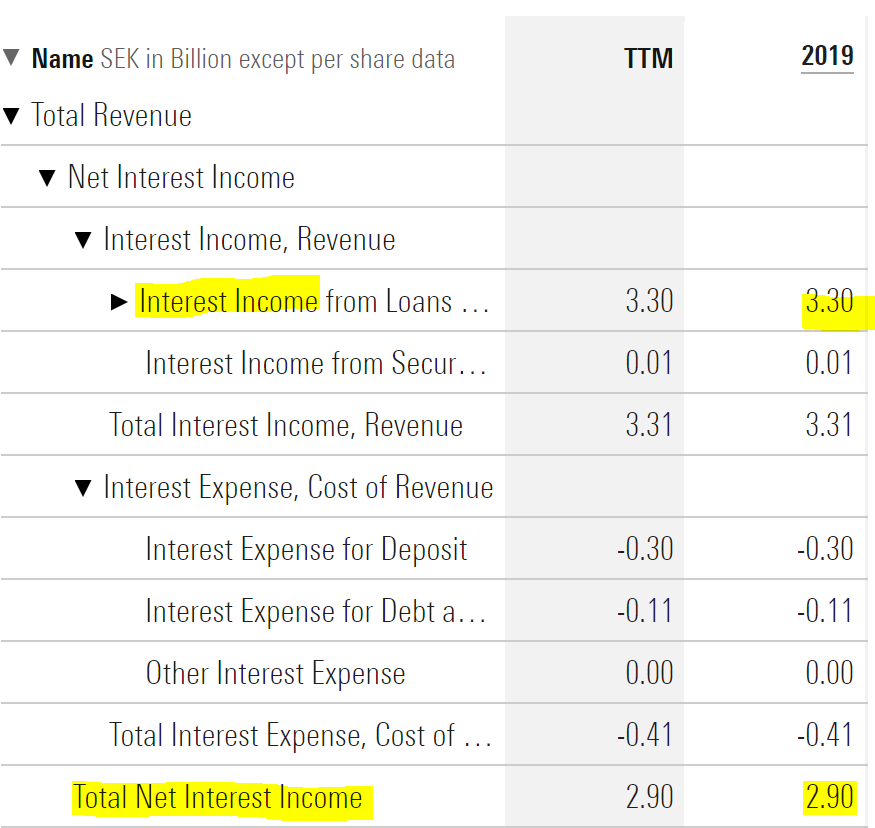

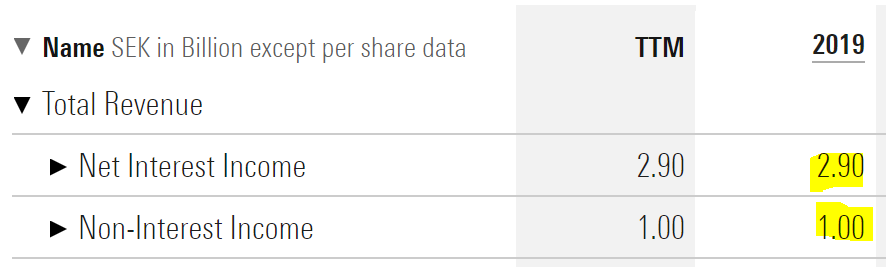

Resurs: Ökat från 150 st till 166 st. Total kostnad: 5653 kr. Utdelning: 622 kr

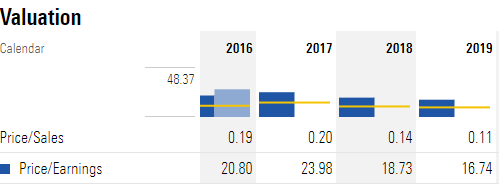

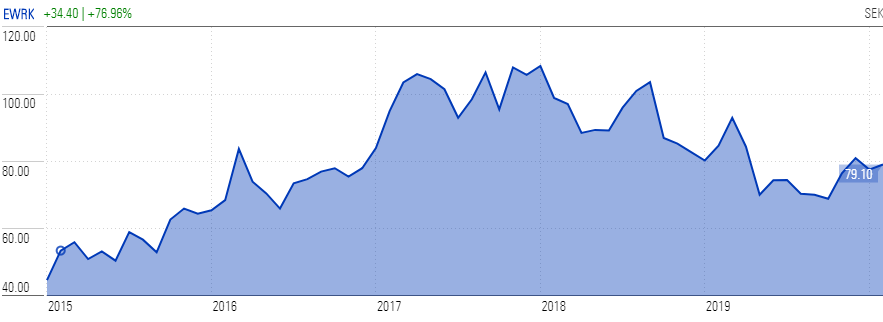

EWORK: Köpte ytterligare 1 aktie. Utdelningen ökar till 49:50 (baserat på 2019s utd)

Köpte 4st Investor A aktie vilket ökade portföljens kostnad till 22240 kr och utdelningen till 1343 kr. Portföljens DA är nu 6.04%.

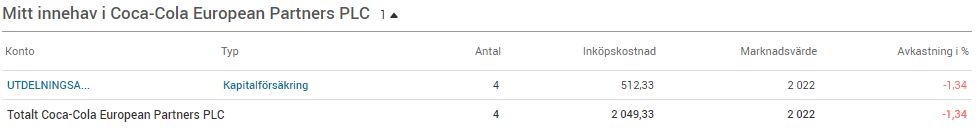

Framöver ska jag se över ifall jag kan likvidera de amerikanska lite och öka på svenska sidan men vi får se hur marknadens vindar rör sig. CCEP håller jag till efter Q4 rapporten släppts då julen är en ganska stor högtid för Coca Cola 🙂

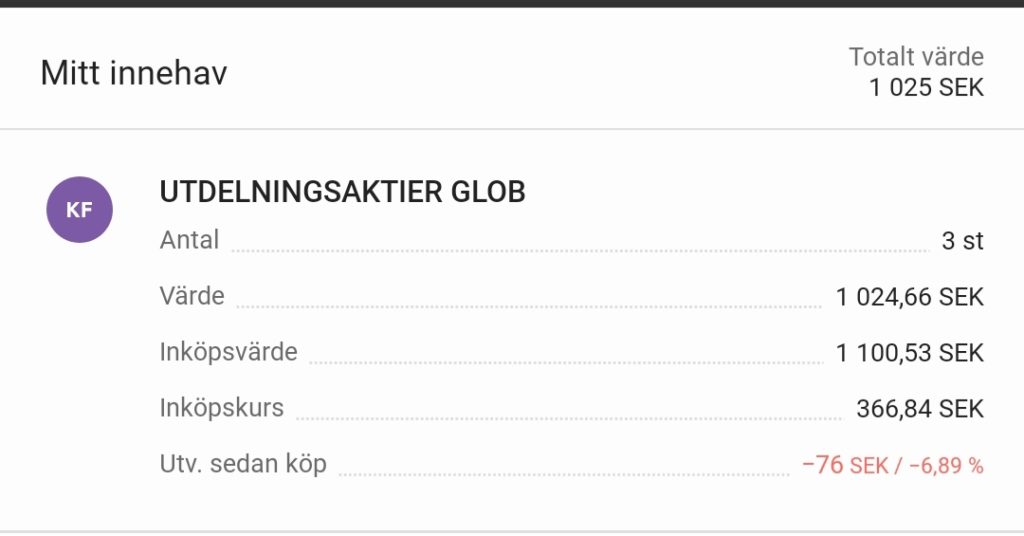

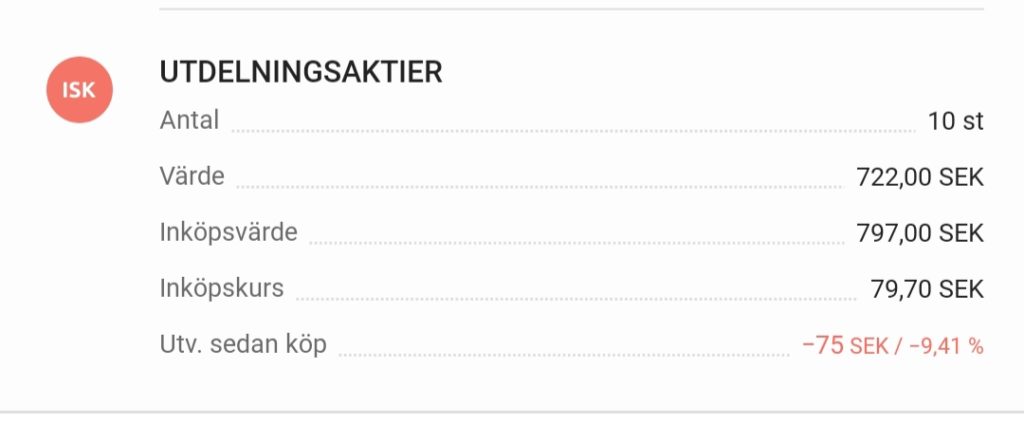

Annars har jag legat väldigt lugnt (i nybörjarportföljen).

Kommentera gärna ifall ni har något vettigt bolag (med utdelning) som ni tycker passar in i en nybörjarportfölj. Finns det intresse att lära sig mer om hur man investerar eller köper aktier så dra ett mail till mig på info@utdelningsaktier.org 🙂

Tack för mig!

Planera för framtiden, lev i nuet